Características del par de divisas EURUSD

¿Qué son los pares de divisas?

Los pares de divisas son una herramienta popular para el comercio de Forex.

Un par de divisas son dos monedas, el precio de una expresado a través del coste de la otra.

Solemos percibir el dinero como una medida del valor de las cosas y lo valoramos a través del conjunto de productos que se pueden comprar. Así, una de las funciones esenciales del dinero es la de medir el valor de las cosas. Una segunda forma de relacionar la función del dinero mundial es mostrar el valor de la moneda de un país a través de la divisa. Esta correspondencia constituye un par de divisas y es objeto de negociación en el mercado de divisas.

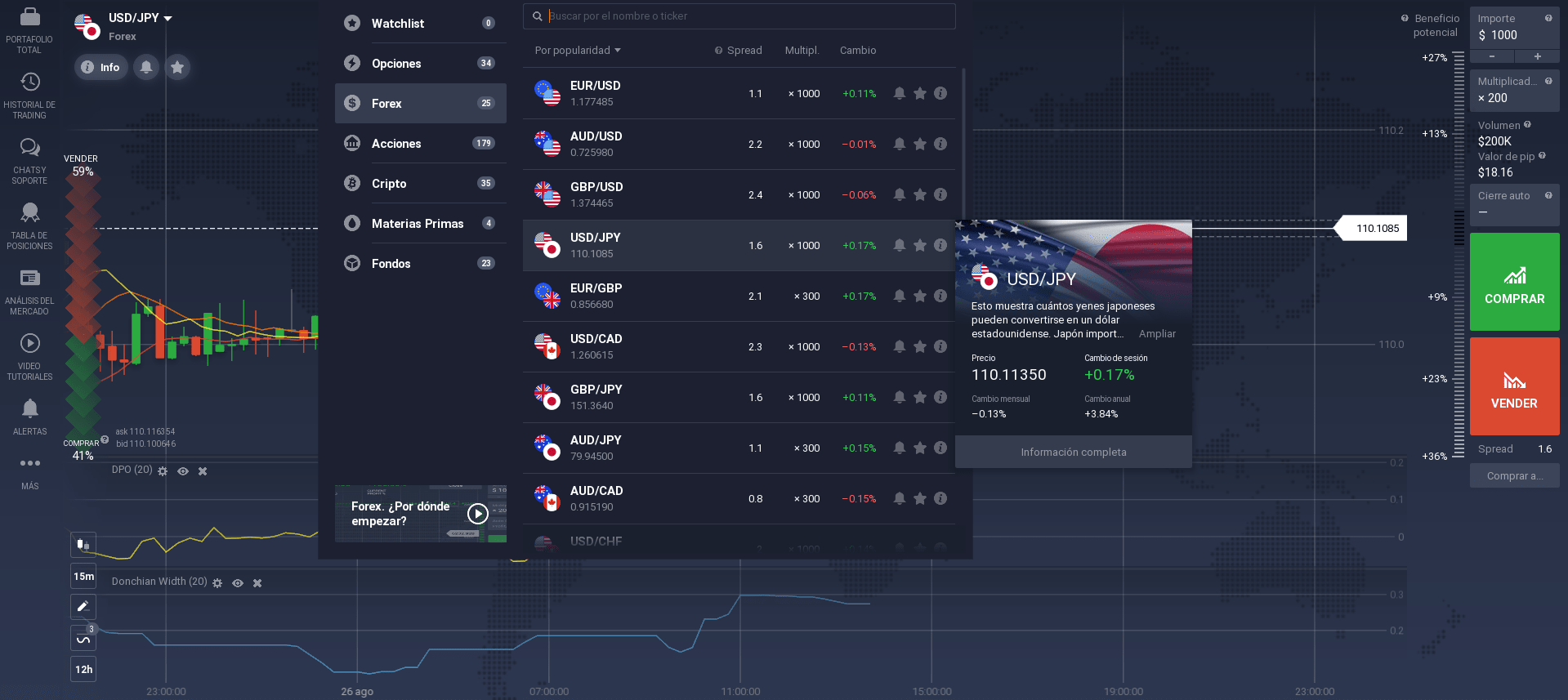

Cada par de divisas en el mercado Forex tiene su denominación habitual para cualquier país. Se compone de códigos de divisas que, por regla general, tienen un formato formado por tres letras latinas.

Por ejemplo, USDJPY es el tipo de cambio del dólar estadounidense frente al yen japonés:

- EURUSD es el euro frente al dólar estadounidense.

- GBPUSD - Libra esterlina frente al dólar estadounidense.

- USDCHF - Dólar estadounidense frente al franco suizo.

- USDCAD - Dólar estadounidense contra el dólar canadiense.

La primera moneda del par de divisas se denomina moneda base. Cuando se realizan transacciones en el par, se vende y se compra. La segunda moneda es la moneda cotizada del par; representa el precio de la moneda base. Así, por ejemplo, al comprar EURUSD está comprando euros por dólares, y al venderlo, está vendiendo euros para recibir dólares americanos.

Desde el punto de vista de un país concreto, la cotización de un par de divisas que contiene la moneda nacional puede ser directa o inversa. En una cotización directa, el valor de la moneda extranjera se expresa en la moneda nacional; en una cotización inversa, es al revés.

En Forex, la noción de moneda nacional pierde su significado, ya que se trata de un mercado de divisas mundial. Sin embargo, el dólar estadounidense sigue siendo la principal moneda de reserva. Por eso, en Forex, todos los pares de divisas que contienen el dólar estadounidense se denominan cotizaciones directas (no hay que confundirlas con las cotizaciones directas e inversas). Los pares de divisas que no incluyen el dólar estadounidense se denominan cotizaciones cruzadas.

Tipos de cambio

El tipo de cambio de cada par se compone de dos precios: el precio de venta (ask price), que en el argot cambiario se llama precio Bid, y el precio de compra (bid price), que en el argot cambiario se llama precio Ask.

El Bid es el precio al que un operador puede vender un par de divisas en un momento dado. El Ask es el precio al que se puede comprar.

Tomemos como ejemplo el tipo de cambio EURUSD: 1,3052 / 1,3055.

La primera cifra de la cotización es el precio de oferta al que sus contrapartes están dispuestas a comprar este par, lo que significa que usted puede vender a este precio.

La segunda cifra es el precio de venta al que sus contrapartes están dispuestas a vender, y si usted está dispuesto a comprar, éste es su precio de compra.

En nuestro ejemplo, si quiere comprar 1000 EUR - necesitará 1305 USD, y si vende 1000 EUR, obtendrá 1302 USD.

La diferencia entre el precio de compra y el de venta es el spread del par de divisas, que se expresa en pips y en el ejemplo en tres pips.

Un pip es la mínima modificación posible de un par de divisas, expresada en la moneda cotizada.

Para el par EURUSD, un pip es 0,0001 USD.

Sesiones de negociación

Ya sabemos qué es un par de divisas y un tipo de cambio. Ahora es el momento de familiarizarnos con las sesiones de negociación.

¿Qué es exactamente una sesión de negociación?

El mercado de divisas se divide en regiones. Las zonas más importantes son América, Europa, Asia, Australia y Oceanía. En cada una de estas regiones, existen las bolsas más destacadas en las que se realizan las transacciones.

Los periodos de negociación activa en estas bolsas se denominan sesiones de negociación.

Una sesión de negociación es un periodo durante el cual las bolsas y los bancos centrales de una misma zona geográfica negocian activamente en el mercado de divisas.

La negociación comienza el lunes. Es entonces cuando abren los parqués en Wellington, Nueva Zelanda. La hora de cierre está vinculada al final de la negociación el sábado a la 01:00 en la Bolsa de Chicago.

El proceso en sí mismo se asemeja a un bastón de mando interminable, por el que pasan bolsas de diferentes regiones, manteniendo un ciclo de negociación continuo, en este orden: Wellington, Sídney, Tokio, Hong Kong, Singapur, Moscú, Fráncfort, Londres... y el día termina en Nueva York.

Tipos de sesiones de negociación

Hay una clara división del número total de bolsas en cuatro sesiones. Por lo tanto, es necesario conocer sus horarios de apertura según la clasificación GMT:

| Título de la sesión | Centros financieros | Apertura a la hora local | ||

| Pacífico | Wellington | 05:00 | ||

| Sídney | 07:00 | |||

| Asia | Tokio | 08:00 | ||

| Hong Kong, Singapur | 09:00 | |||

| Europeo | Fráncfort, Zúrich, París | 15:00 | ||

| Londres | 15:00 | |||

| Americano | Nueva York | 21:30 | ||

| Chicago | 21:30 |

A veces hay un vacío en las cotizaciones después del fin de semana. Esto se conoce como Gap. ¿Cómo aparece? Los sábados y domingos son los fines de semana en el mercado de divisas: no hay operaciones. Las cotizaciones en su terminal están paradas, pero esto no significa que el precio del mercado mundial de divisas no pueda cambiar.

Por ejemplo, durante el fin de semana puede producirse un acontecimiento político o económico importante. Entonces, el domingo por la noche, al comienzo de la sesión asiática, el precio puede diferir de lo que vimos el viernes por la noche cuando el mercado cierra al final de la sesión americana. En ese caso, el operador verá en su terminal una brecha en las cotizaciones, un gap.

¿Cuáles son las diferencias entre las distintas sesiones de negociación?

Es imposible operar con éxito sin conocer a fondo todos los matices y características regionales. Aunque todas estas bolsas están situadas en diferentes partes del mundo, constituyen un único organismo financiero en el que no hay puntos insignificantes.

Conocer hasta el más mínimo detalle le ayudará a entender los patrones de negociación de las diferentes horas de negociación. Todas las sesiones tienen diferencias distintivas en cuanto a la negociación de divisas:

1. Por los volúmenes de negociación.

En cuanto al volumen de operaciones realizadas al día, las bolsas líderes se encuentran en el continente europeo, seguidas de la sesión americana, y cierran la lista las sesiones del Pacífico y de Asia.

El porcentaje de los volúmenes de negociación es el siguiente:

- El 50% de las operaciones se realizan en las bolsas europeas;

- El 30% se realiza en los centros de negociación de Estados Unidos;

- Las bolsas de Asia y el Pacífico representan un 20% igual.

2. Por la actividad de las divisas.

Hay que tener en cuenta que los distintos pares de divisas están activos durante determinadas sesiones de negociación. Esto significa que hay más actividad o volatilidad en un par, y que se puede ganar (o perder) dinero con él.

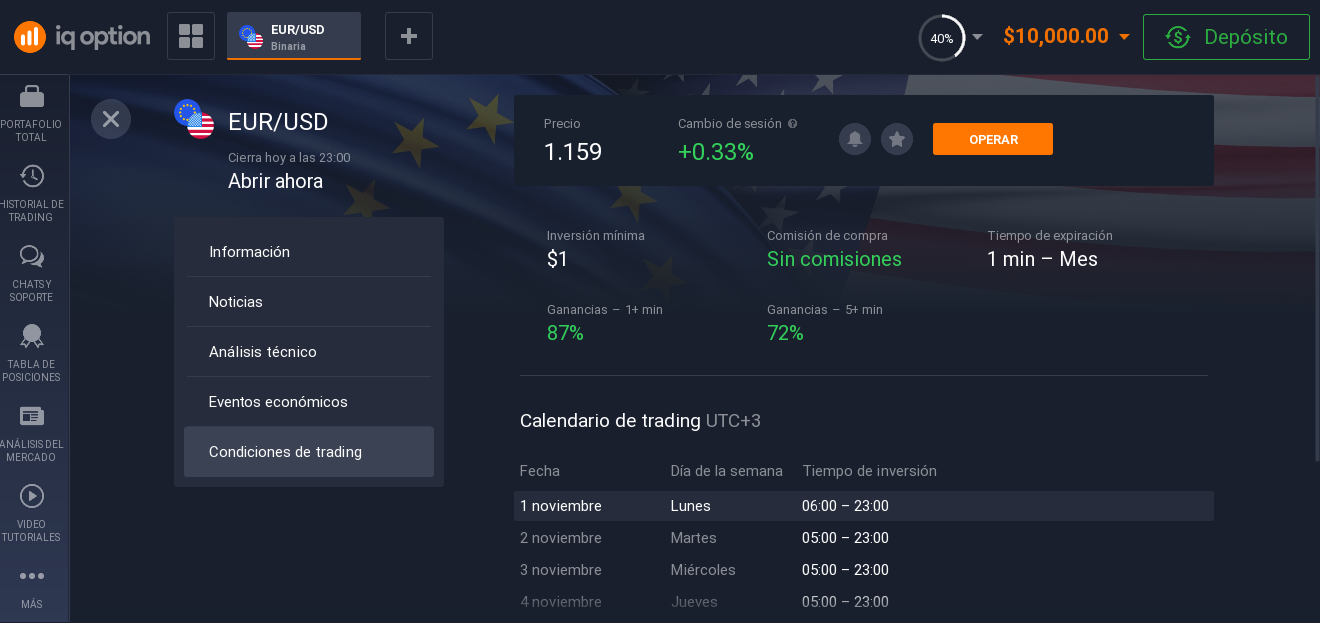

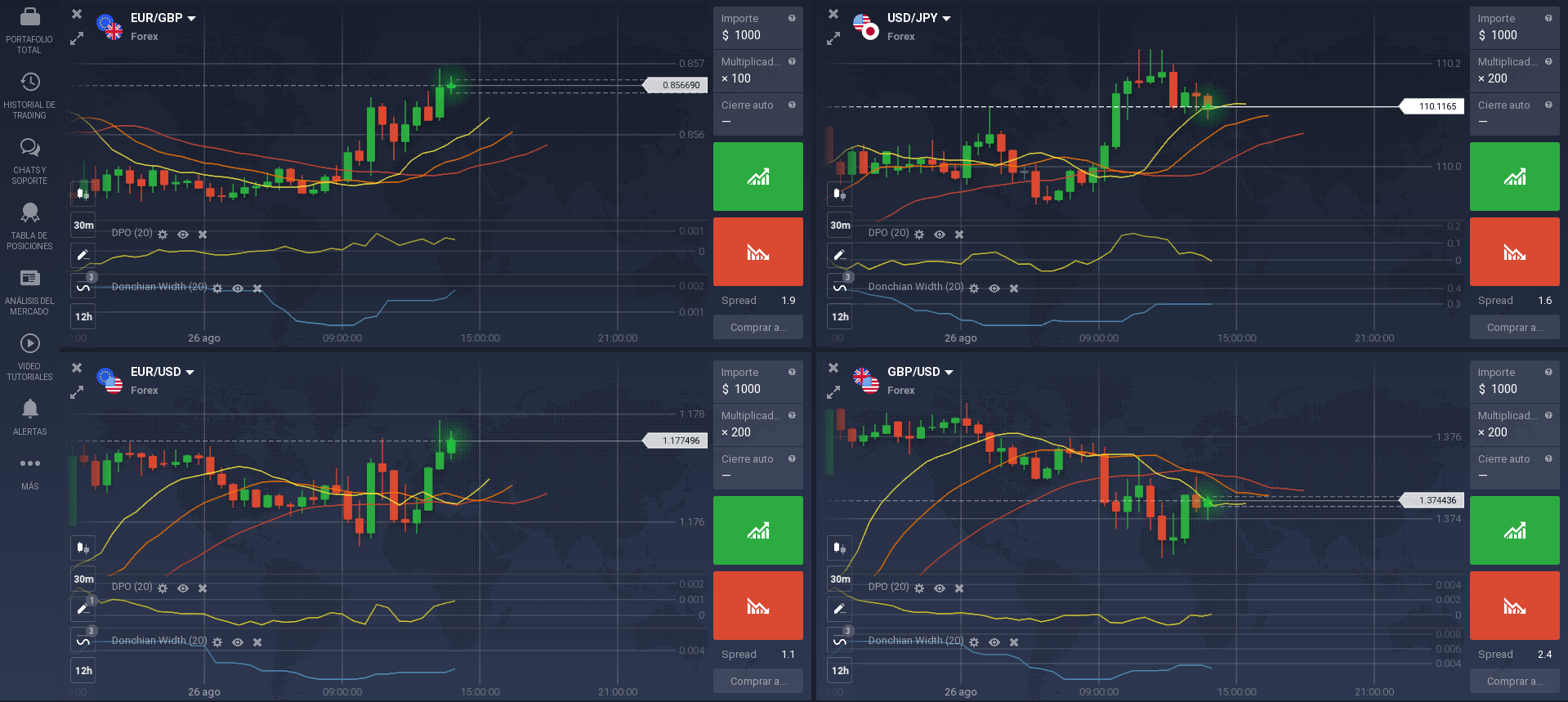

Antes de la apertura de los mercados europeos, los principales movimientos se producen en el mercado asiático. El volumen de negociación aumenta a partir de las 03:00 horas. En esta región, la negociación suele ser más o menos tranquila, y la mayoría de las veces, los mercados son planos mientras se negocia en Asia. La siguiente imagen muestra la negociación típica del EUR/USD durante esta sesión.

Durante la sesión asiática, los pares más activos podrían ser el yen japonés, el dólar neozelandés y el dólar australiano. El aumento de la actividad en la sesión asiática se produce principalmente junto con las acciones del Banco Nacional de Japón y las fluctuaciones del USD/JPY.

Las divisas más importantes, como el USD, el EUR, la GBP y el CHF, se negocian en la sesión europea, lo que provoca la mayor actividad.

Esta actividad alcanzó su punto álgido tras la sesión de la Bolsa de Londres, cuando todas las instituciones europeas interactuaron simultáneamente. En ese momento, los pares con la moneda del Reino Unido como componente se negocian activamente.

El siguiente estallido de actividad en el mercado se produce después de la negociación en los parqués estadounidenses, cuando las "majors" están activas (las divisas más importantes son el USD, el EUR, la GBP y el CHF).

Cuando las bolsas europeas y americanas coinciden, la negociación es más activa. Durante este periodo, la actividad del mercado está muy influenciada por las noticias del calendario económico.

Antes de empezar a operar, asegúrese de tener en cuenta estos matices para operar con éxito.

Las mejores sesiones para los diferentes pares de divisas

Las principales divisas del mercado de divisas son el dólar estadounidense y las monedas europeas. Estas monedas forman los pares de divisas más populares. Por eso, la mayoría de las noticias económicas se publican en las sesiones europea y americana, que influyen en el movimiento de los pares de divisas más importantes.

Durante la sesión asiática pueden publicarse noticias económicas que afectan al AUD, al NZD y al JPY. Sin embargo, no se puede decir que para los pares de estas divisas, la sesión asiática sea necesariamente volátil:

- Primero - las noticias esenciales no se publican tan a menudo para estas divisas.

- Segundo - el par de divisas son dos divisas, y no siempre son suficientes las noticias sobre una divisa para iniciar un movimiento sustancial del precio del par.

¿Cuándo no operar?

No debe operar dos horas antes del final de la sesión americana y una hora después del comienzo de la sesión asiática.

Durante el final de la sesión americana, los movimientos de los precios ya son lentos y no son adecuados para los sistemas de trading de seguimiento de tendencias. Al mismo tiempo, no tienen una volatilidad tan baja que sea ideal para los sistemas de scalper de la sesión asiática.

La primera hora después de la apertura del día de negociación durante la sesión asiática es un momento de baja volatilidad, cuando el precio está casi parado. El spread durante este tiempo suele estar considerablemente ampliado, y tanto es así que no hay forma de que el movimiento del precio le reporte beneficios porque es inferior al spread. Así que si su sistema está configurado para la sesión asiática, es mejor que lo ponga en marcha no antes de 1 hora después de comenzar un nuevo día de negociación.

Marcos temporales de negociación

El papel de los marcos temporales es difícil de sobreestimar: permiten la coherencia y evitan la confusión.

Los marcos temporales son intervalos de tiempo durante los cuales se agrupan los movimientos de los precios y se forman diferentes patrones. Permiten realizar fácilmente un análisis técnico del mercado y desarrollar una estrategia de negociación.

Los marcos temporales pueden ser:

- M1 - intervalo de un minuto;

- M5 - intervalo de 5 minutos;

- M15 - marco de tiempo de 15 minutos;

- M30 - intervalo de 30 minutos;

- H1 - intervalo de una hora;

- H4 - intervalo de 4 horas;

- D1 - intervalo diario;

- W1 - intervalo semanal;

- MN1 - intervalo de un mes.

Cabe destacar que los marcos temporales están estrechamente vinculados. La vinculación de los marcos temporales implica la influencia mutua de los períodos de negociación entre sí y su interdependencia.

¿Cómo elegir el marco temporal adecuado?

Para elegir el marco temporal más adecuado y apropiado hay que seguir varios criterios, como:

- El tipo de estrategia elegida o desarrollada.

- El temperamento de trading (es de especial importancia).

- Los indicadores psicológicos del operador.

Por ejemplo, los plazos cortos son ideales para los scalpers.

Los plazos de 15 minutos a 60 minutos son buenos para los Day Traders.

El par de divisas EURUSD

El par de divisas EUR/USD es la relación entre la divisa euro y la divisa dólar estadounidense. El euro es la moneda base en este par, y el dólar estadounidense es la moneda cotizada. Esto significa que la cotización del par de divisas EUR/USD muestra cuántos dólares hay que pagar por 1 euro.

El euro y el dólar estadounidense son las principales divisas en el mercado de divisas, y por lo tanto el par de divisas EUR/USD también se denomina divisa principal, las llamadas majors.

Factores que afectan al valor de un par de divisas

Al igual que ocurre con todas las clases de activos, el precio de cualquier mercancía, par de divisas está determinado por varios indicadores, o más exactamente, por un conjunto de indicadores. En nuestro caso, una combinación de las economías de EE.UU. y de la UE.

Los desencadenantes más importantes de la subida o bajada del euro-dólar (tanto para Europa como para E.U.) son:

- los tipos de interés.

- el índice de precios al consumo.

- el índice de precios al productor.

- el producto interior bruto.

- la tasa de desempleo.

- índice de producción industrial.

- índice de actividad empresarial.

- número de puestos de trabajo en el sector no agrícola.

- nivel de flexibilización cuantitativa (relevante en los últimos años).

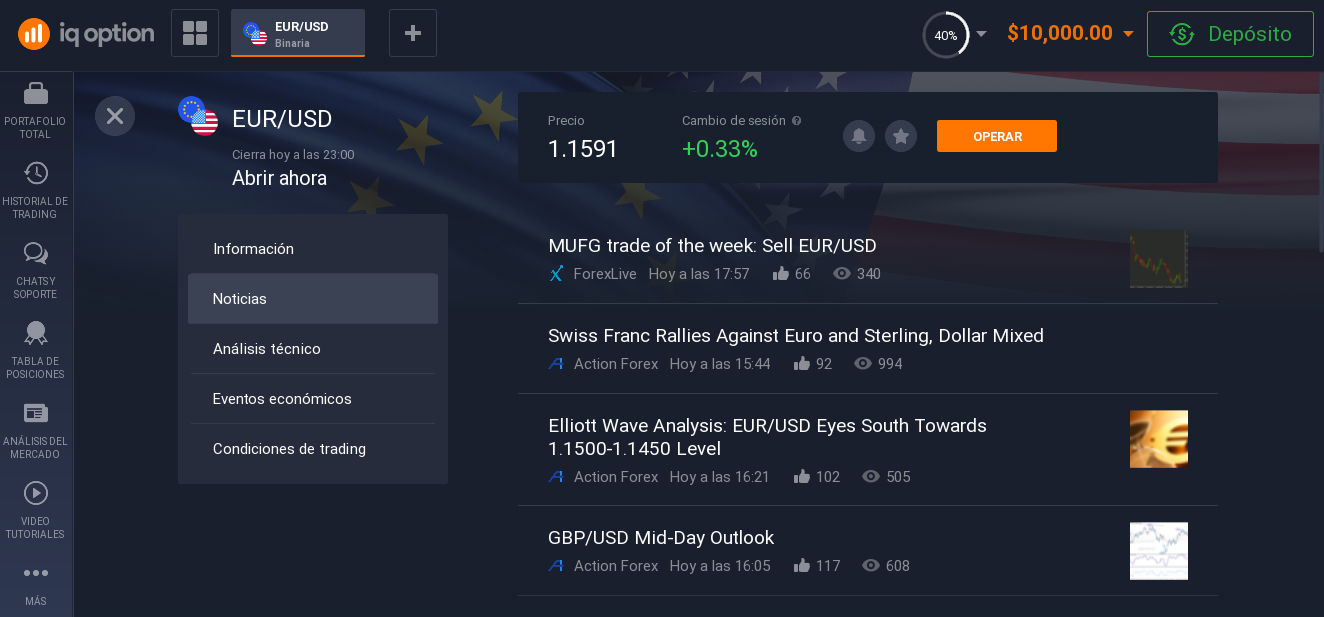

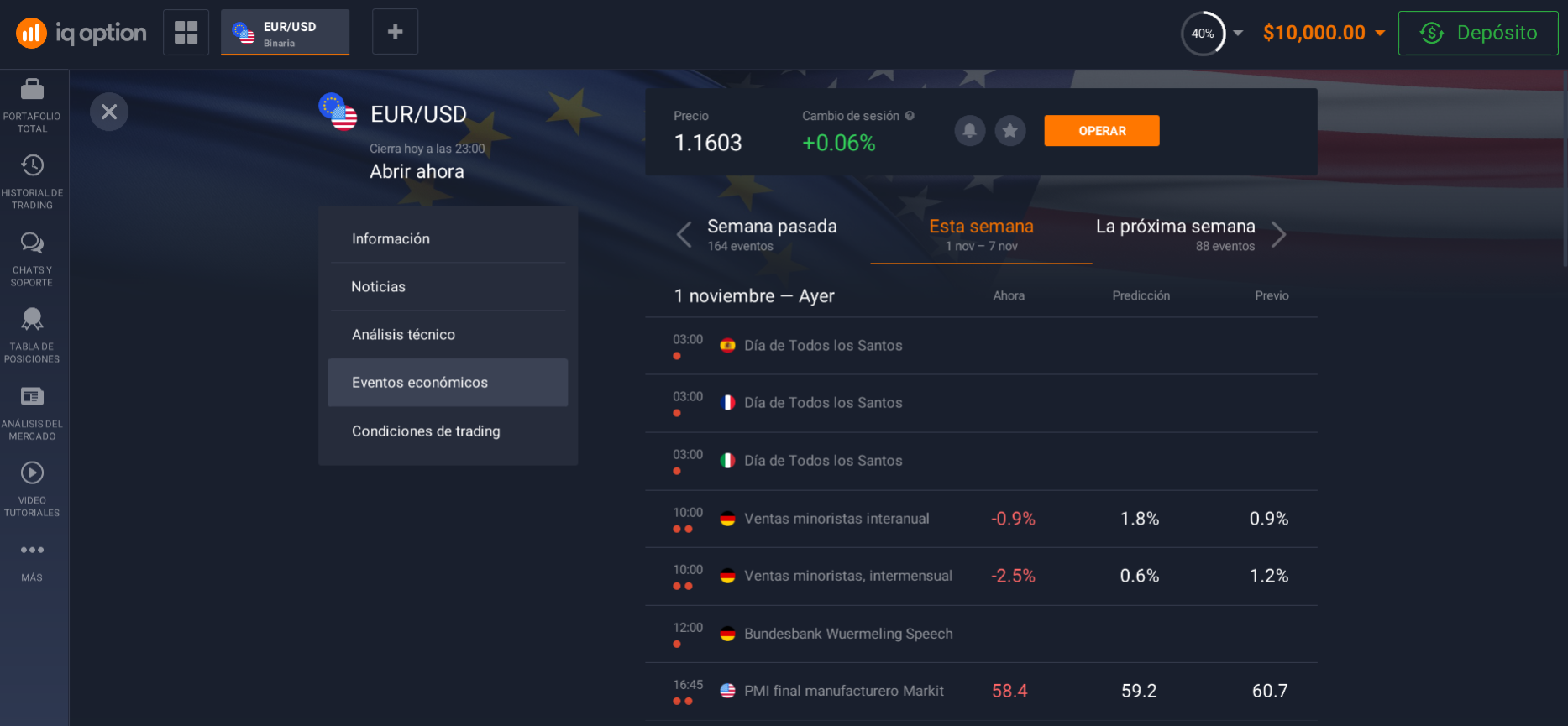

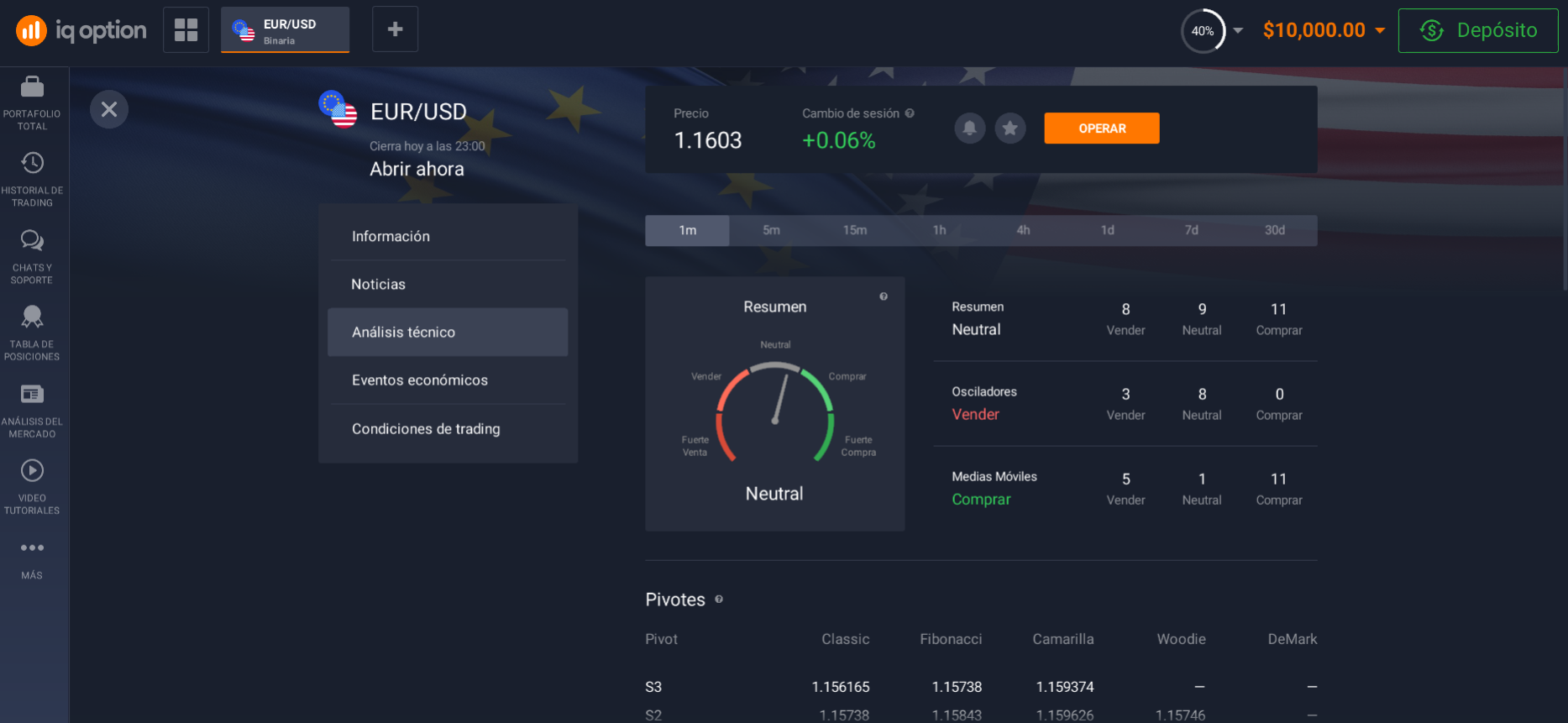

A la hora de decidir si comprar o vender el par EUR/USD, es imprescindible analizar estos indicadores publicados en el calendario económico de eventos. Los factores de análisis técnico incluyen el análisis técnico del gráfico del EUR/USD, los patrones y las lecturas de los indicadores.

¿Cómo empezar a operar con el EURUSD en Chile?

Hay dos formas de operar con divisas: o bien en una bolsa occidental para operar con el EUR/USD directamente, o bien en el mercado de divisas. La primera opción puede llevar mucho tiempo, implica mucho papeleo y requiere un gran capital inicial.

Por eso recomendamos un broker de Forex, un socio fiable y estable. Regístrese en la plataforma y podrá empezar a operar con pares de divisas.

A menudo también te dan la oportunidad de probar a operar en una cuenta de demostración con dinero virtual. Esta es una buena manera de probar su estrategia y familiarizarse con la plataforma sin gastar dinero.

Mucho depende del marco temporal, la sesión de negociación y la estrategia adecuados. Los operadores sin experiencia pueden empezar a aprender a operar con un par de divisas tan popular y líquido como el EURUSD. Si quiere tener éxito en el comercio, le animamos a que pruebe diferentes estrategias, estudié varios aspectos del comercio, lea noticias relacionadas con su instrumento de comercio y asuma riesgos. Entonces el éxito llegará a ti. ¡Buena suerte!