Comprar Uniswap (UNI)

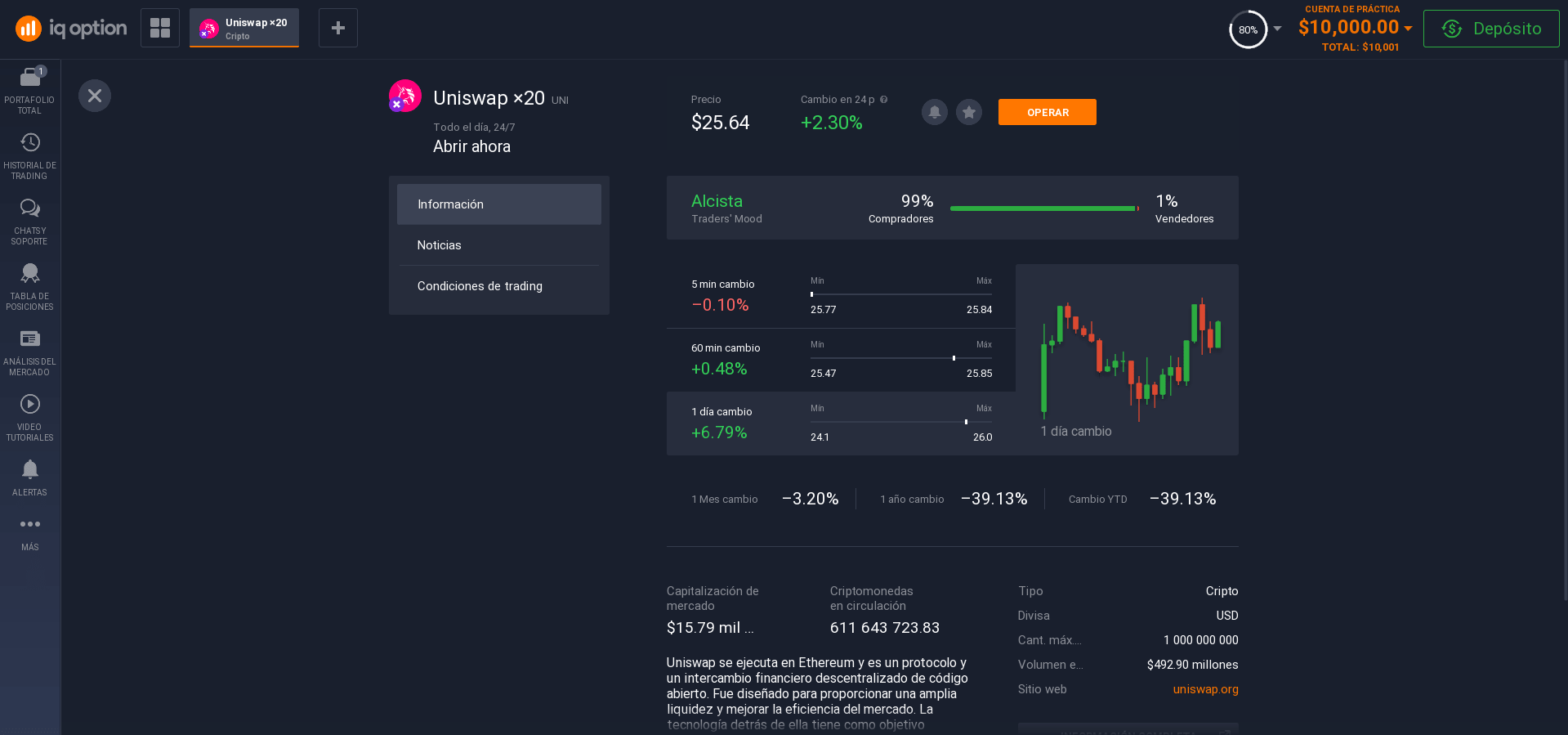

El 16 de septiembre de 2020, el intercambio descentralizado Uniswap lanzó su token del mismo nombre, que subió al puesto 26 en el ranking de capitalización de criptomonedas en tan solo 24 horas. En el momento de escribir este artículo, la criptomoneda ocupa el noveno lugar en términos de capitalización de mercado y ha aumentado su valor en un 7618%.

En este artículo se examinará la información sobre una joven criptomoneda que atrae cada vez más la atención de los inversores y el deseo de comprar UNI.

¿Qué es Uniswap?

Uniswap es un protocolo de código abierto construido sobre la blockchain de Ethereum. Proporciona una solución única para facilitar el intercambio de tokens ERC-20 sin necesidad de terceros centralizados. Esto significa que los usuarios gestionan sus fondos y no dependen de ningún recurso centralizado.

Sin embargo, la falta de liquidez, es decir, la insuficiencia de fondos que fluyen a través de las plataformas, ha impedido que estos intercambios descentralizados se hagan populares entre los proveedores de liquidez.

Sin embargo, Uniswap se diferencia de las demás bolsas. No utiliza un libro de órdenes para determinar los precios. En su lugar, el protocolo funciona con base en una ecuación, en la que la liquidez total es una constante en el pool.

Para que el modelo funcione, tiene en cuenta las fuentes de liquidez. De este modo, crea un fondo común que permite la negociación y el préstamo descentralizados. El proceso consiste en listar e intercambiar tokens ERC-20 sin un libro de órdenes.

¿Cómo funciona Uniswap?

Si estás planeando comprar Uniswap, debes saber cómo funciona. Cuanta más información tenga sobre el producto que va a comprar, más posibilidades tendrá de invertir en Uniswap y de obtener un retorno de su inversión.

El protocolo Uniswap está inspirado en el concepto de creador de mercado automatizado (AMM) de Vitalik Buterin.

Posteriormente, en mayo de 2020, Uniswap introdujo una versión actualizada, Uniswap V2, junto con pools de liquidez. A diferencia de su predecesor (V1), los usuarios ahora pueden intercambiar ETH y tokens ERC-20, mientras que V2 utiliza éter envuelto (wETH) en los contratos centrales, donde los usuarios pueden combinar tokens ERC-20 directamente con cualquier otro token ERC-20. Además, los precios son más fiables y difíciles de manipular.

¿Cómo gana dinero Uniswap?

Uniswap no se beneficia de las comisiones de los usuarios finales, de las operaciones o de cualquier otro medio comúnmente conocido en el mundo de la tecnología blockchain. En su lugar, las comisiones que pagan los usuarios son recompensas para los proveedores de liquidez.

Los proveedores de liquidez reciben el 0,3% de la comisión cobrada por el contrato de pool por cada transacción. Sin embargo, la comisión se calcula en proporción a la contribución de cada proveedor. Por ejemplo, si un proveedor de liquidez contribuye con un 10% a la liquidez del pool DAI/ETH, recibe una comisión del 10%.

Como proveedor de liquidez, puede volver a añadir esta comisión al pool para aumentar su beneficio o retirar los fondos en cualquier momento.

¿Pero cómo funciona?

¿Cómo funciona un pool de liquidez? Otro punto importante para alguien que quiera comprar UNI.

Los pools de liquidez son reservas de liquidez bloqueadas en un contrato inteligente, normalmente financiadas por proveedores de liquidez.

Las stablecoins, como USDT y DAI, son el componente principal del pool. Como Uniswap existe en un entorno inclusivo y los pools de liquidez son la columna vertebral de Uniswap, es esencial entender sus fundamentos.

En principio, cualquiera puede ser proveedor de liquidez (LP). Sin embargo, para convertirse en un LP, es necesario implementar el valor equivalente de ETH y tokens ERC-20 al pool.

Una de las funciones de AMM es que puedes proporcionar liquidez independientemente del tamaño del pool de liquidez. A cambio, recibirás una recompensa en forma de tokens de liquidez en función de tu aportación. Esto también significa que el número de tokens únicos que recibes es proporcional a la liquidez del pool. Estos tokens de liquidez se utilizan para hacer un seguimiento de tu contribución al pool, distribuir las comisiones de las transacciones y para diversos usos en las aplicaciones Defi (dApps).

En estos pools de liquidez, la liquidez total derivada del producto de los dos tipos de tokens se mantiene siempre constante, siguiendo esta sencilla ecuación X × Y = K, en la que la liquidez total permanece constante.

Vamos a entender cómo funciona esta ecuación utilizando el pool de liquidez ETH/USDT como ejemplo.

Si un usuario compra (x) del pool de ETH/USDT, la oferta de USD (y) será mayor que la de ETH después de la transacción. Cuando la oferta de ETH es menor, naturalmente habrá un pico de precios y viceversa. En este caso, la liquidez total (k) se mantiene constante para determinar el precio. Por lo general, cuanto mayor sea la reserva de liquidez, más fácil será procesar las órdenes grandes. Sin embargo, el deslizamiento se produce porque las relaciones x e y no están en una relación lineal.

Al comparar Uniswap y las bolsas centralizadas, se observa que la primera no tiene tasas de cotización en Uniswap. Así, Uniswap se ha convertido rápidamente en uno de los protocolos más populares para el intercambio de tokens.

Curiosamente, Uniswap despegó cuando Ethereum tuvo problemas de escalabilidad durante el consenso Proof of Work.

Retrospectiva de Uniswap

En 2016, el creador de Ethereum, Vitalik Buterin, propuso crear un intercambio descentralizado combinado con un "creador de mercado automatizado en la cadena". En su post en Reddit, también compartió algunos detalles técnicos de cómo podría lograrse.

Un antiguo ingeniero mecánico de Siemens, Hayden Adams, recogió la idea y comenzó a desarrollar una plataforma Uniswap totalmente funcional. Poco después de presentar la idea, el proyecto recibió varias subvenciones y 100.000 dólares de la Fundación Ethereum. Poco después, la primera versión se lanzó oficialmente en noviembre de 2018. Posteriormente, en abril de 2019, Paradigm (una empresa de inversión en activos digitales) aportó 1 millón de dólares para desarrollar Uniswap.

Si está buscando comprar Uniswap, le interesará saber que en 2019 Uniswap se convirtió en el "Rey de DEX" y el proyecto más significativo por volumen. Tras el lanzamiento de Uniswap V2 en mayo de 2020, junto con el crecimiento de Defi, el número de transacciones en la red de Ethereum aumentó rápidamente hasta el pico anterior de 2017.

Participantes

El ecosistema Uniswap está formado principalmente por 3 tipos de participantes:

- Proveedores de liquidez.

- Comerciantes.

- Desarrolladores (que utilizan las funciones de Uniswap para inventar nuevas herramientas Defi).

Si quieres invertir en Uniswap, vamos a analizar los dos participantes principales.

Proveedores de liquidez

Hay varios tipos de proveedores:

- Pasivos - colocan sus activos en fondos de liquidez para beneficiarse de las comisiones de negociación.

- Profesionales - utilizan instrumentos de mercado y crean fondos para proyectos Defi.

- Proyectos de tokens - crean un mercado líquido para su token.

Comerciantes

Los comerciantes compran tokens en Uniswap, pagando una comisión especial (actualmente el 0,3%, la cantidad cambiará en el futuro), dividida entre los proveedores de liquidez como recompensa, en proporción a su participación en el pool compartido.

Categorías de comerciantes:

- Usuarios de dApps - compran tokens en Uniswap para utilizarlos en otras aplicaciones en Ethereum.

- Especuladores - aplican varias herramientas y productos del ecosistema para intercambiar tokens utilizando la liquidez derivada del protocolo Uniswap.

- Bots de arbitraje - obtienen beneficios comparando precios y negociando en diferentes plataformas; ayudan a nivelar los precios de los tokens en el mercado.

- Contratos inteligentes - ejecutan operaciones en el protocolo Uniswap, implementando la funcionalidad de intercambio, como los agregadores DEX.

La actividad de los operadores contribuye a la exactitud de los precios, ya que a través del arbitraje, los precios de los pares se ajustan más a los precios del mercado.

La finalidad de los tokens Uniswap (UNI)

Uniswap lanzó su token de gestión UNI en septiembre de 2020. Su propósito principal es aumentar aún más la descentralización del protocolo ofreciendo a los usuarios finales más derechos de gobernanza.

El propósito principal del token UNI es permitir a los titulares votar sobre diversas propuestas y mejoras para desarrollar aún más la plataforma. Esto aumenta la confianza del público en el protocolo Uniswap y proporciona una mejor protección de los fondos de los usuarios.

En total, hay 1.000 millones de tokens UNI en línea. Los miembros de la comunidad Uniswap recibirán el 60% de todos los tokens UNI. Los usuarios recibirán el 25% de esa parte (equivalente al 15% del total). El equipo de Uniswap y sus empleados, asesores e inversores recibirán el 40% restante de tokens UNI durante los próximos cuatro años.

Para recibir la recompensa, los miembros de la comunidad deben aportar liquidez a uno de los siguientes fondos: USDT, USD, DAY y WBTC, cada uno de los cuales debe estar emparejado con ETH.

Pros y contras del intercambio

Los miembros de la comunidad de criptomonedas creen que el proyecto tiene tanto ventajas como desventajas. Proponemos conocerlas más de cerca.

Ventajas de Uniswap:

- La automatización del proceso de intercambio de tokens ha acelerado la velocidad de las transacciones.

- La sencillez del trabajo en Uniswap y el acceso abierto a las operaciones en la plataforma han permitido al intercambio formar grandes reservas de liquidez. Este enfoque también ha tenido un impacto positivo en la velocidad de la plataforma.

- Amplia selección de tokens.

Desventajas de Uniswap:

- Debido a la congestión de la red Ethereum en medio de la popularidad de Defi, las tarifas de transacción en Uniswap a menudo se vuelven prohibitivas. A veces, los usuarios se ven obligados a subir las tarifas ellos mismos para poder completar una transacción.

- Los estafadores aprovechan la oportunidad para verter cualquier moneda en Uniswap de forma gratuita y sin obstáculos. Si los representantes del proyecto no comprueban la seguridad de los tokens, podrían perder dinero al invertir en una estafa.

Riesgo de pérdida volátil

Los proveedores de liquidez en Uniswap deben ser conscientes de la pérdida volátil, que afecta a la cantidad de beneficios en comparación con el precio de mercado fluctuante de un token cuando la liquidez se retira del pool.

Por ejemplo, si un proveedor de liquidez aporta 1 ETH y 100 dólares (lo que significa que el ETH vale 100 dólares) en un pool con 10 ETH y 1.000 dólares, ese proveedor de liquidez tiene ahora una participación del 10%. Sin embargo, si el precio de ETH sube a 400 dólares y los operadores de arbitraje inundan el pool de ETH con retiradas de USDT, la proporción de ETH y USDT en el monedero del proveedor de liquidez cambia, pero el valor sigue siendo el mismo.

En consecuencia, si el proveedor de liquidez decide retirar liquidez del pool cuando el precio es alto, ese operador incurrirá en una pérdida o, en efecto, en un coste de oportunidad. En este caso, el valor de ETH por USDT en el monedero del proveedor de liquidez cambiaría a 0,5 ETH y 200USD en lugar del original 1 ETH por 100 USDT. Así, aunque pueda parecer que el proveedor de liquidez ha obtenido un beneficio de 400 USD (es decir, 0,5 ETH a 200 USDT más 200 USDT), el proveedor de liquidez ha perdido 100 USD, ya que el proveedor de liquidez habría tenido un total de 500 USDT en su cartera si no hubiera proporcionado liquidez al pool.

Para evitar el riesgo de una pérdida intermitente, puede leer esta explicación técnica de cómo ocurre esto; sin embargo, la mejor solución es añadir y retirar liquidez del pool solo cuando el precio del token es relativamente estable.

¿Quién es adecuado para el comercio de criptomonedas?

La criptomoneda atrae a los operadores por su extrema volatilidad. La cotización puede fluctuar en decenas o incluso cientos de céntimos al día. Suficiente experiencia en el comercio + un conjunto de estrategias probadas + tolerancia al estrés = el kit de inicio de un cripto comerciante ideal. En consecuencia, si usted es un principiante o no le gusta asumir riesgos en sus estrategias de negociación, invertir en criptomonedas no es una buena opción.

Sin embargo, le aconsejamos encarecidamente que al menos lo intente, ya que si calcula correctamente su entrada en el mercado y tiene en cuenta todas las normas de gestión de riesgos, el comercio de criptomonedas puede proporcionarle unos beneficios mucho mayores que las inversiones tradicionales.

Las criptomonedas también pueden incluirse en sus carteras de inversión junto con otros activos más tradicionales. Las inversiones en Bitcoin, por ejemplo, podrían hacerle millonario en pocos años. Así que no deje pasar la oportunidad.

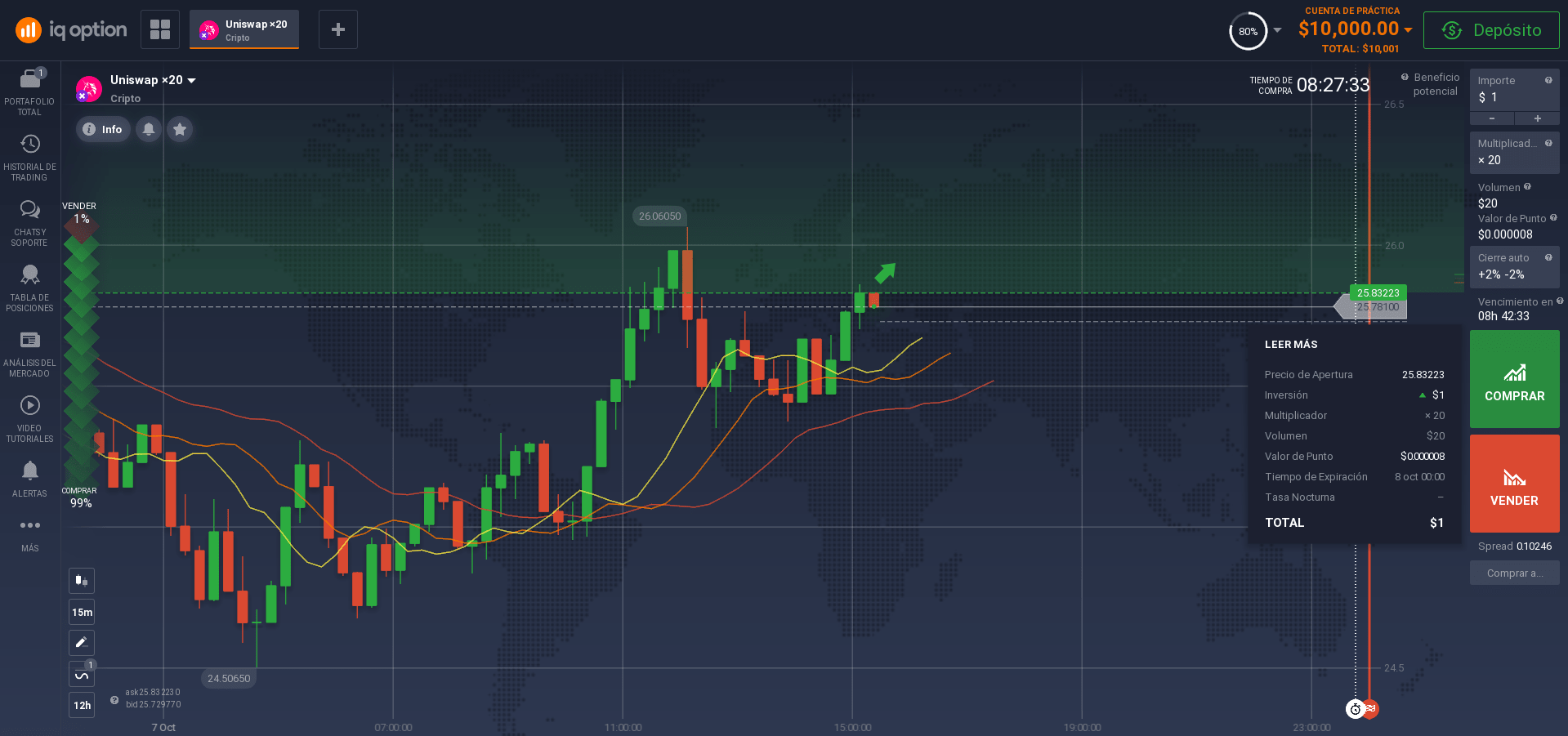

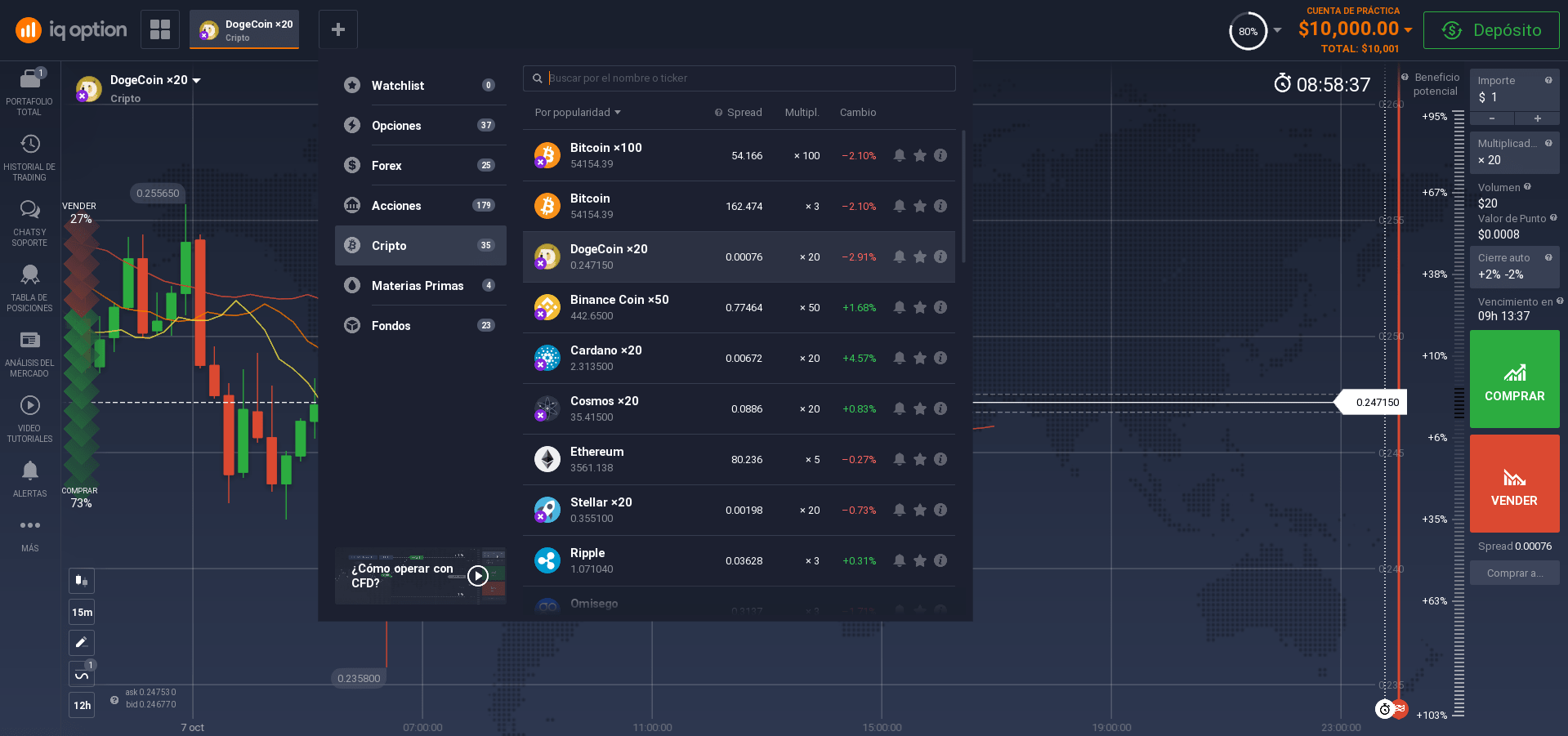

¿Cómo empezar a invertir en Uniswap en Chile?

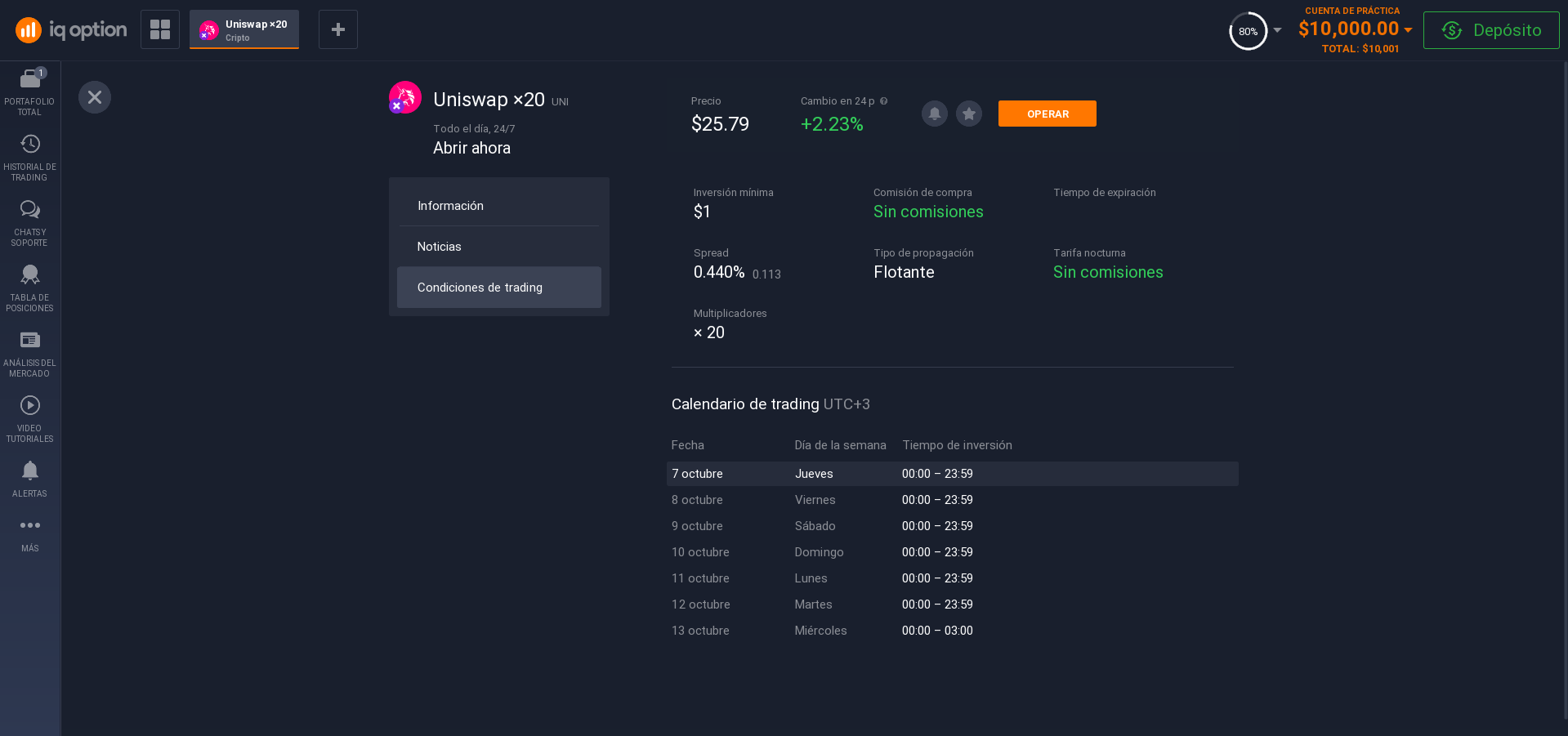

Por lo tanto, si usted quiere comprar Uniswap en Chile, la elección de un broker confiable es la primera de las acciones más importantes. A continuación, debe registrarse en el sitio web del broker. Este paso es obligatorio. El registro lleva muy poco tiempo. Todo lo que necesita es alguna información personal para que el sitio pueda reconocerle.

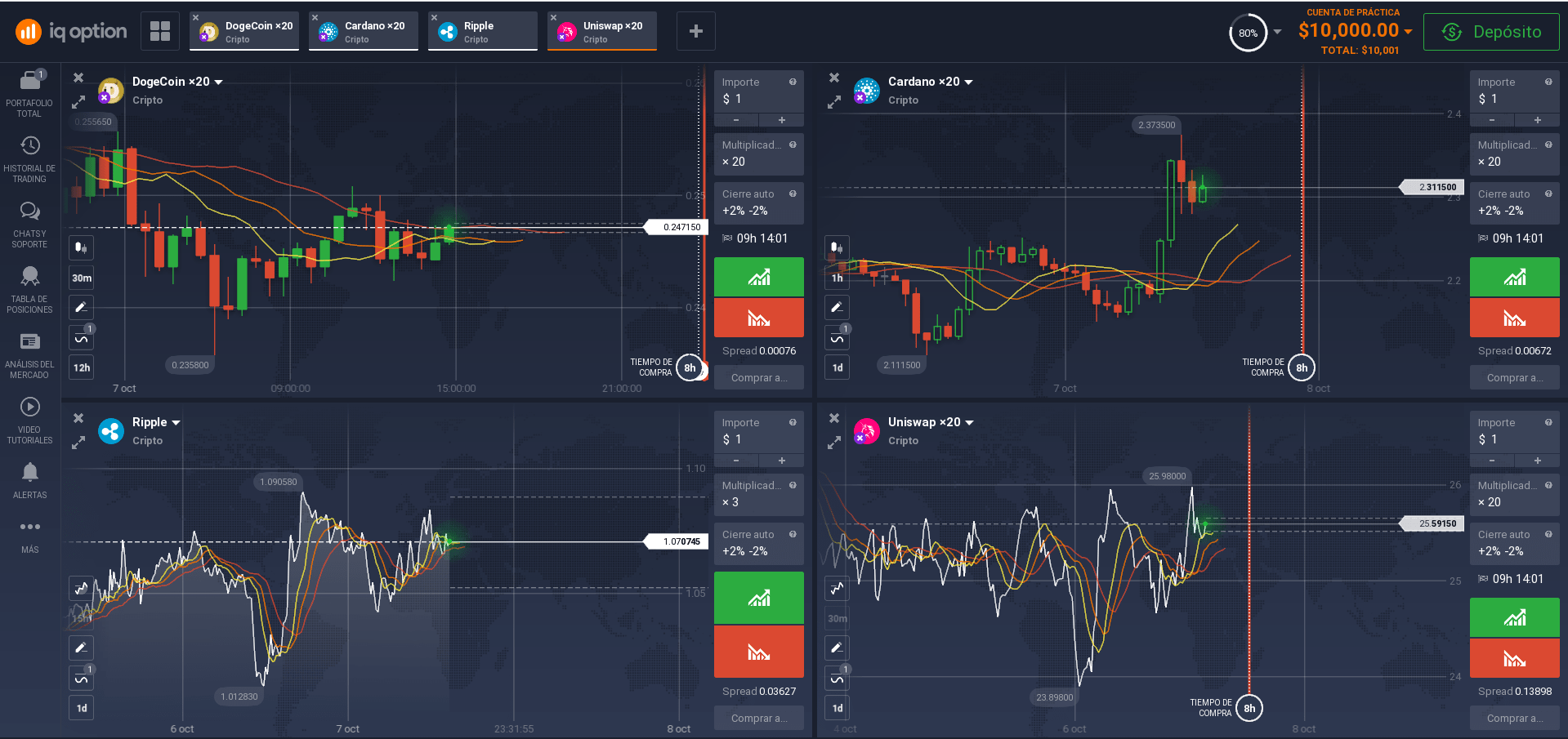

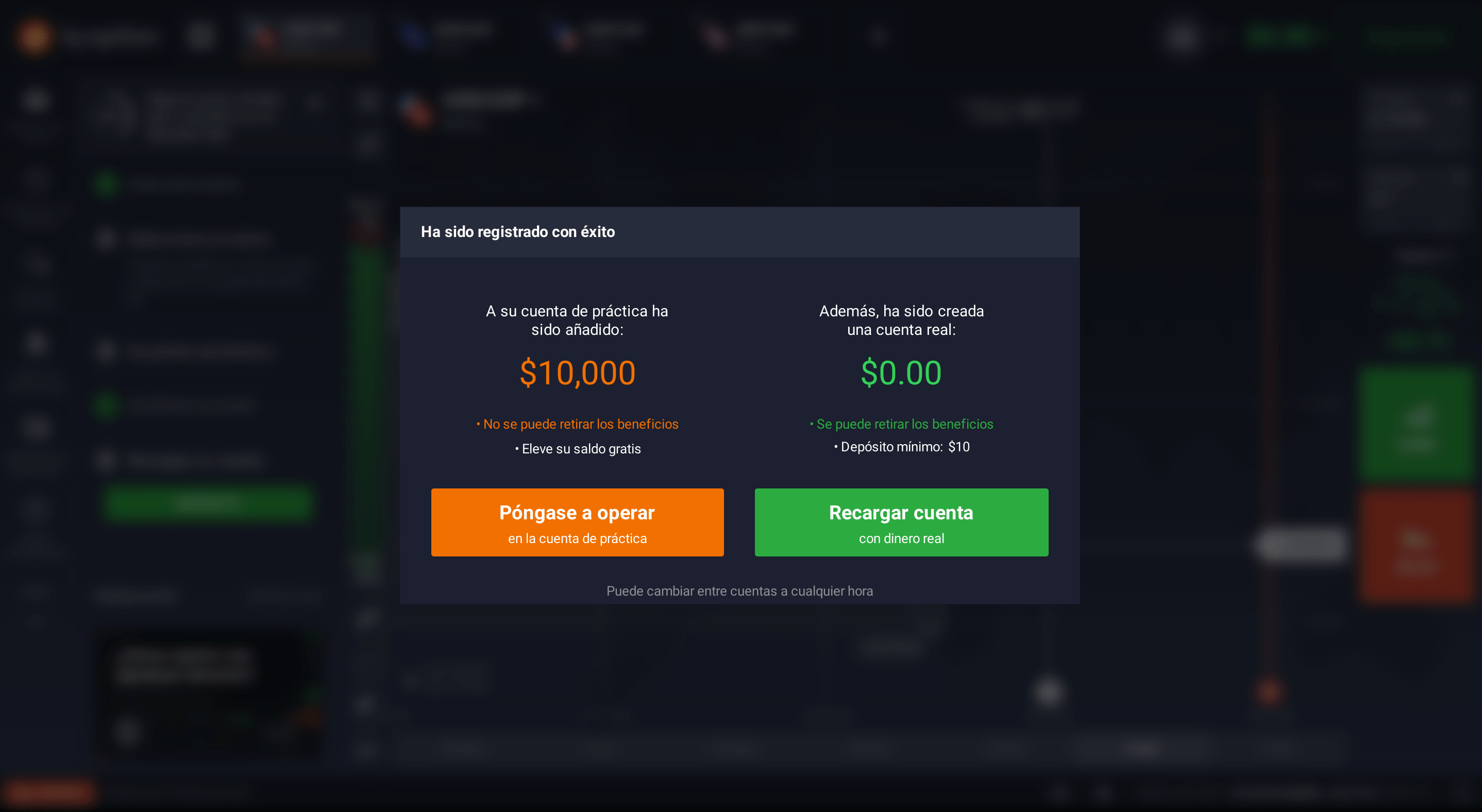

Cuenta demo

Si quieres ganar una fortuna, necesitarás experiencia. Y para conseguir experiencia, necesitas operar, por supuesto. Pero hay una gran función llamada cuenta de demostración. Así puedes experimentar y operar igual que con dinero real.

Cuenta real

¿Quieres invertir en Uniswap en Chile? ¿Te sientes capacitado y ansioso? ¡Entonces haz un depósito y empieza! ¡Lee las noticias, aprende a calcular los riesgos y cree en tu fuerza! ¡Que tengas éxito en tus operaciones!

Conclusión

El equipo de Uniswap ha creado una solución que la comunidad de criptomonedas ha estado esperando durante mucho tiempo. Además, el protocolo de liquidez automatizado, combinado con el sistema de gestión único a través de tokens UNI, ha dado confianza a los usuarios, aumentando el uso de la plataforma. Con Uniswap, intercambiar tokens basados en Ethereum se ha convertido en algo increíblemente fácil.

Uniswap, uno de los primeros intercambios Defi, pretende revolucionar los DEX tradicionales con su protocolo de liquidez automatizado. Esto significa que Uniswap puede facilitar el intercambio de tokens sin depender de la arquitectura convencional con el método del bombo de intercambio, a la vez que resuelve los problemas de liquidez.

¡Comercie y gane!